نوسانپذیری یا Volatility یکی از مفاهیم کلیدی در بازارهای مالی و بهویژه ارزهای دیجیتال است. معاملهگران حرفهای از ابزارهای مختلفی برای اندازهگیری و مدیریت نوسانات بازار استفاده میکنند. در دنیای ارز دیجیتال، شاخصهایی مانند DVOL و BVOL برای سنجش نوسان ضمنی بهکار میروند و مفهومی بهنام «اسکیو» (Skew) در معاملات آپشن (اختیار معامله) معرفی میشود. این شاخصها و مفاهیم به ما کمک میکنند انتظارات بازار از حرکات قیمتی آینده را درک کنیم و احساسات حاکم (ترس یا طمع) را بسنجیم. در این مقاله، ابتدا شاخص نوسان ضمنی DVOL را معرفی کرده و سپس آن را با BVOL مقایسه میکنیم. در ادامه مفهوم Skew در بازار اختیار معامله ارز دیجیتال را توضیح داده و اهمیت آن را بررسی خواهیم کرد. در پایان نیز به استراتژیهای «وگا-خنثی» در آپشنها اشاره میکنیم و هشدارهایی را در این زمینه مطرح مینماییم.

فهرست مطالب

شاخص نوسان ضمنی DVOL چیست؟

DVOL (Deribit Implied Volatility Index) شاخصی است که نوسان ضمنی ۳۰ روزه سالیانه را برای بازار ارز دیجیتال (در حال حاضر بیشتر برای بیتکوین و اتریوم) اندازهگیری میکند. این شاخص توسط صرافی Deribit – بزرگترین بازار معاملات اختیار معامله بیتکوین و اتریوم – معرفی شده است. DVOL در واقع معادل VIX (شاخص ترس و نوسان در والاستریت) برای ارزهای دیجیتال محسوب میشود. DVOL از قیمتهای آپشنهای مختلف (با سررسیدهای نزدیک به 30 روز) و لبخند نوسانپذیری (Volatility Smile) آنها استفاده میکند تا یک عدد واحد بهعنوان نماینده نوسان مورد انتظار بازار در ۳۰ روز آینده ارائه دهد. به بیان ساده، DVOL تصویری کلی از میزان هیجان یا ترس حاکم بر بازار کریپتو در خصوص نوسانات قیمت ارائه میدهد.

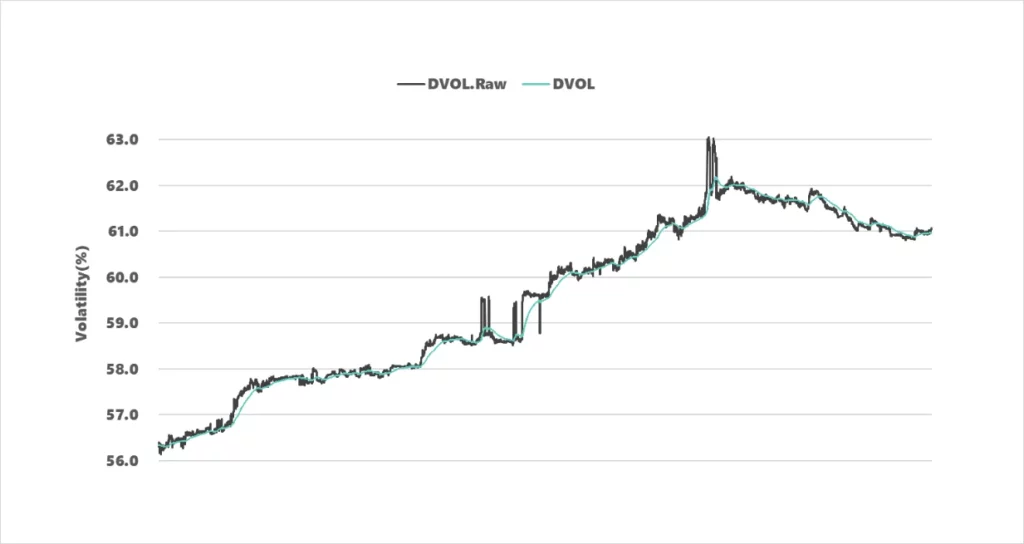

چگونه DVOL محاسبه میشود؟ برای محاسبه DVOL، از دادههای بازار آپشنهای Deribit استفاده میشود. تقریباً ۹۰٪ معاملات آپشن بیتکوین در Deribit انجام میشود، لذا این دادهها نماینده خوبی برای کل بازار هستند. روش محاسبه DVOL پیچیده است، اما به طور خلاصه شامل گامهای زیر است: انتخاب دو تاریخ سررسید نزدیک به ۳۰ روز (یکی کمی قبل و یکی کمی بعد از ۳۰ روز)، محاسبه قیمت تئوریک هر اختیار معامله با استفاده از عمق بازار سفارشها، حذف قیمتهای نامعتبری که خیلی دور از قیمت فعلی هستند (آپشنهای عمیقاً داخل یا خارج از پول)، سپس استفاده از روش وریانسسوآپ (Variance Swap) برای محاسبه وریانس نهایی و در نهایت گرفتن جذر آن و اعمال فیلترهای هموارسازی برای رسیدن به عدد DVOL. نتیجه این محاسبات عددی است که نشاندهنده نوسان ضمنی سالیانه ۳۰ روز آینده است.

DVOL چه چیزی را نشان میدهد؟ DVOL یک شاخص پیشرو (Forward-Looking) برای نوسان بازار است. مقدار DVOL به صورت درصد سالیانه بیان میشود. برای مثال اگر DVOL برابر ۹۰ باشد، یعنی بازار انتظار دارد در ۳۰ روز آینده نوسانی معادل ۹۰٪ در مقیاس سالانه رخ دهد. شاید این بیان پیچیده بهنظر برسد، اما میتوان آن را اینگونه تقریبی کرد که DVOL = 90 حدوداً معادل پیشبینی حرکت روزانه ۴٫۵٪ در قیمت بیتکوین است. بنابراین اگر DVOL عدد بزرگی را نشان دهد، یعنی بازار انتظار حرکتهای شدید (صعودی یا نزولی) را دارد؛ برعکس، DVOL پایین بهمعنای پیشبینی بازار برای دورهای نسبتاً آرام است.

DVOL: شاخص ترس یا شاخص هیجان؟ در بازارهای سهام، VIX را «شاخص ترس» مینامند، زیرا معمولاً با افزایش انتظار نوسانات (عمدتاً نزولی) افزایش مییابد. اما در بازار کریپتو اوضاع کمی متفاوت است. حرکات بزرگ قیمتی میتواند هم به سمت پایین (سقوط) و هم به سمت بالا (جهش) رخ دهد؛ لذا برخی متخصصان معتقدند DVOL بیشتر نشاندهنده هیجان بازار (ترس و طمع توأمان) است. به عبارت دیگر، هم ترس از ریزش سنگین و هم طمع جهش قیمتی میتواند موجب بالا رفتن DVOL شود. برای مثال در یک بازار گاوی شدید که همه در حال خرید گزینههای Call هستند نیز DVOL میتواند بالا برود، چرا که نوسان ضمنی در این حالت هم افزایش مییابد. پس DVOL را میتوان شاخصی برای سنجش انتظار نوسان شدید (صرفنظر از جهت حرکت قیمت) دانست.

کاربردهای DVOL برای معاملهگران: شاخص DVOL ابزار مفیدی برای انواع استراتژیهای معاملاتی محسوب میشود:

- مدیریت ریسک: معاملهگران میتوانند براساس DVOL تصمیم بگیرند اندازه پوزیشنهای خود را تنظیم کنند. مثلاً اگر DVOL بهشدت افزایش یافته (یعنی انتظار نوسان بالا است)، یک تریدر ممکن است حجم معاملات خود را کاهش دهد یا پوشش ریسک بیشتری در نظر بگیرد. برعکس، DVOL پایین نشاندهنده آرامش نسبی بازار است که شاید امکان استفاده از استراتژیهای کمریسکتر را فراهم کند.

- معاملات نوسان (Volatility Trading): DVOL امکان معامله مستقیم نوسان را فراهم کرده است. Deribit بر اساس این شاخص قرارداد آتی DVOL معرفی کرده است. با این قراردادها، تریدرها میتوانند مستقیماً روی افزایش یا کاهش نوسان ضمنی شرطبندی کنند، بدون آنکه لازم باشد مستقیماً آپشن خرید و فروش کنند (که دربرگیرنده سایر ریسکها نظیر دلتا و تتا است). این شبیه به معامله VIX در بازار سهام است و استراتژیهای جدیدی را ممکن میسازد؛ از جمله مصونسازی (هج) پرتفوهای آپشن در برابر تغییرات نوسان، استراتژیهای بازگشت به میانگین یا معاملات مومنتوم بر اساس نوسان.

- تحلیل احساسات بازار: DVOL میتواند بهعنوان معیاری از احساسات جمعی بازار استفاده شود. افزایش شدید DVOL ممکن است نشاندهنده نگرانی یا هیجان بیش از حد در بازار باشد. برای نمونه، در آوریل ۲۰۲۵ با افزایش تنشهای اقتصادی، DVOL بیتکوین به حدود ۵۵٪ رسید که بالاترین سطح چند هفته اخیر بود و نشان از انتظارات حرکتهای تند داشت. تحلیلگران این افزایش DVOL را هشداری برای احتمال نوسانات شدید تعبیر میکنند، مشابه نقشی که VIX در بازار سهام ایفا میکند.

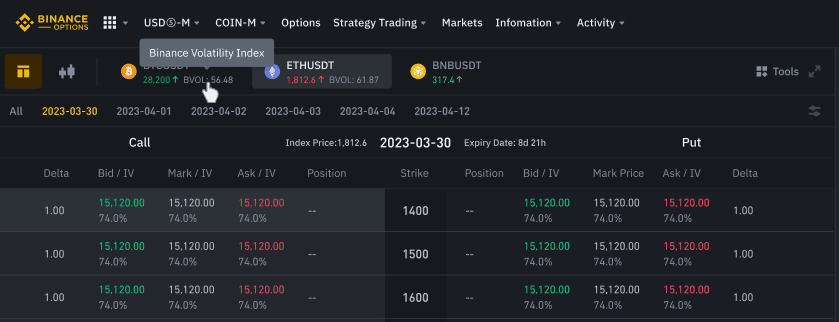

شاخص BVOL چیست و چه تفاوتی با DVOL دارد؟

علاوه بر DVOL که محصول Deribit است، شاخص دیگری بهنام BVOL نیز در بازار ارزهای دیجیتال مطرح شده است. BVOL (Binance Volatility Index) شاخص نوسان ضمنی مربوط به صرافی Binance است. این شاخص توسط بایننس برای اندازهگیری نوسان ضمنی بازار کریپتو ایجاد شده و دادههای آن عمدتاً مبتنی بر معاملات آپشن در بایننس است. BVOL نیز مانند DVOL در تلاش است تا انتظارات بازار از نوسانات آتی قیمت را در قالب یک عدد ارائه دهد و به معاملهگران تصویری از شدت نوسان مورد انتظار بدهد.

تشابهها و تفاوتهای BVOL با DVOL: هر دو شاخص BVOL و DVOL اهداف مشابهی دارند و آن سنجش نوسان مورد انتظار بازار برای بازه ۳۰ روزه (یا حدود آن) است. با این حال، چند تفاوت کلیدی بین آنها وجود دارد:

- مرجع داده: DVOL همانطور که ذکر شد کاملاً بر دادههای پلتفرم Deribit متکی است، در حالی که BVOL بر دادههای بازار آپشن بایننس تکیه دارد. از آنجا که Deribit سهم بزرگی از بازار آپشنهای کریپتو را در اختیار دارد، DVOL ممکن است نماینده جامعتری برای کل بازار بیتکوین باشد. BVOL نیز اطلاعات مفیدی ارائه میدهد اما حجم معاملات آپشن در بایننس نسبت به Deribit کمتر است؛ لذا BVOL شاید بهاندازه DVOL فراگیر نباشد.

- روش محاسباتی: جزئیات فرمول محاسبه BVOL دقیقاً توسط بایننس منتشر نشده، اما طبق توضیحات منابع آموزشی، BVOL از میانگین وزنی نوسان ضمنیِ مجموعهای از قراردادهای اختیار در بازار بایننس بهدست میآید. این میانگین احتمالاً مشابه منطق VIX یا DVOL عمل میکند اما مختص دادههای بایننس است. در مقابل، DVOL بر پایه روشی شبیه VIX (واریانسسوآپ) محاسبه میشود که در قسمت قبل اشاره شد.

- داراییهای مشمول: DVOL در ابتدا برای بیتکوین معرفی شد و بعدها احتمالاً نسخه مربوط به اتریوم (ETH DVOL) نیز ارائه شده یا خواهد شد. BVOL طبق مستندات به داراییهایی مثل BTC و ETH در بازار آپشن بایننس مربوط است.

- قابلیت معامله: تاکنون DVOL بهصورت قرارداد آتی در Deribit عرضه شده و معاملهگران میتوانند مستقیماً روی آن پوزیشن بگیرند. اما درباره BVOL چنین ابزار مستقیمی ذکر نشده است (حداقل تا زمان نگارش این مقاله). BVOL بیشتر به عنوان یک شاخص برای تحلیل استفاده میشود تا یک دارایی قابل معامله.

اهمیت BVOL و DVOL برای تریدرها: هر دوی این شاخصها به معاملهگران دیدی درباره سنتیمنت بازار و میزان نوسانات پیشبینیشده میدهند. برای مثال، BVOL بالا نشان میدهد که بر اساس دادههای بایننس، بازار انتظار حرکتهای قیمتی شدید را دارد؛ BVOL پایین یعنی از دید معاملهگران بایننس، نوسانات زیادی در کار نخواهد بود. DVOL نیز همانطور که گفتیم نمایانگر فضای کلی بازار است. جالب اینکه معمولاً ارقام BVOL و DVOL روندهای مشابهی را طی میکنند (زیرا هر دو منعکسکننده واقعیتهای یک بازار هستند) اما ممکن است سطوح آنها اندکی متفاوت باشد. برخی تحلیلگران برای دقت بیشتر، تغییرات هر دو را زیر نظر میگیرند تا اگر اختلاف معناداری بین آنها دیدند متوجه نکتهای شوند؛ مثلاً اگر DVOL به شدت بالا رود اما BVOL نه، شاید نشانگر این باشد که در Deribit (که عمده بازار است) هیجان بیشتر است و بازار بایننس هنوز واکنش کامل نشان نداده یا حجم کافی ندارد. به طور کلی، آگاهی از هر دو شاخص میتواند به تریدرها در تصمیمگیریهای آگاهانه کمک کند.

«Skew» در آپشنهای ارز دیجیتال چیست؟

یکی از مفاهیم مهم در بازار اختیار معامله (آپشن)، اسکیو نوسان یا Skew است. اسکیو به عدم تقارن نوسان ضمنی در قیمتهای اعمال مختلف اشاره دارد. به بیان ساده، در یک تاریخ سررسید مشخص اگر میزان نوسان ضمنی (IV) برای اختیارهای خرید (Call) و فروش (Put) که به یک اندازه از پول خارج هستند یکسان نباشد، میگوییم اسکیو وجود دارد. معمولاً اسکیو را با مقایسه IV آپشنهای خارج از پول (OTM) در سمت خرید و فروش میسنجند. برای مثال، در یک تاریخ انقضا: اگر آپشنهای فروش دور از پول نوسان ضمنی بالاتری نسبت به آپشنهای خرید دور از پول داشته باشند، میگوییم اسکیو منفی است (زیرا بازار برای پوشش ریسک سقوط قیمت پول بیشتری پای Put میدهد). بالعکس، اگر آپشنهای Call خارج از پول IV بالاتری نسبت به Putهای متناظر داشته باشند، اسکیو مثبت داریم.

اسکیو چه چیزی را بازگو میکند؟ اسکیو در واقع منعکسکننده جهتگیری احساسات بازار است.

- اسکیو منفی (Put IV > Call IV): این حالت غالباً در بازارهای مالی سنتی مانند سهام دیده میشود و نشاندهنده ترس از ریزش قیمت است. سرمایهگذاران برای خرید آپشنهای فروش (Put) که نقش بیمه در برابر سقوط قیمت را دارند حاضرند حقپرمیوم بیشتری بپردازند. در نتیجه، نوسان ضمنی محاسبهشده برای Putهای OTM بالاتر میرود. این وضعیت حاکی از آن است که معاملهگران بیش از جهش قیمت، نگران افت قیمت هستند؛ به عبارتی جو بازار کمی نزولی (Bearish) یا حداقل محتاط است. در بازار بیتکوین نیز تاکنون بسیاری مواقع اسکیو منفی مشاهده شده است، چون هولدرها برای محافظت در برابر سقوطهای ناگهانی، به خرید Put علاقه نشان میدهند. همچنین فروشندگان آپشن نیز معمولاً با فروش Call (در ازای دریافت حقبیمه) درآمدزایی میکنند که فشار عرضه روی کالها باعث پایین ماندن نسبی IV آنها میشود. نتیجه این دو نیرو، غالباً اسکیو منفی در بازار آپشن بیتکوین بوده است.

- اسکیو مثبت (Call IV > Put IV): این حالت زمانی رخ میدهد که تقاضا برای آپشنهای خرید نسبت به فروش بیشتر شود، یعنی بازار انتظار صعود شدید دارد. اسکیو مثبت در واقع بیانگر جو صعودی (Bullish) و طمع سرمایهگذاران برای کسب سود از افزایش قیمت است. این وضعیت در بازارهای کالایی یا کریپتو در برخی دورههای خاص مشاهده میشود. برای مثال، اواخر سال ۲۰۲۰ و اوایل ۲۰۲۱ دورهای بود که بازار بیتکوین بهشدت گاوی بود و بسیاری از سرمایهگذاران به دنبال خرید کالهای OTM (برای بهرهبردن از پرواز قیمت) بودند. گزارشها نشان میدهد که در آن دوره بهطور موقت اسکیو مثبت شد زیرا IV کالهای دور از پول از IV پوتهای متناظر فراتر رفت. با این حال، این وضعیت معمولاً پایدار نیست و به محض فروکش کردن هیجانات یا ورود ریسکهای نزولی، دوباره تقاضا برای پوشش ریسک سقوط (Put) افزایش مییابد و اسکیو را منفی میکند.

- لبخند نوسان (Volatility Smile): گاهی هر دو سر طیف (آپشنهای شدیداً خارج از پول هم در Call و هم در Put) دارای IV بالاتری نسبت به حوالی قیمت فعلی (ATM) هستند. به این حالت لبخند نوسان گفته میشود که منحنی IV به شکل U در میآید. در بازار ارز دیجیتال، به دلیل احتمال حرکات بسیار شدید در هر دو جهت، وقوع یک لبخند نسبتاً متقارن غیرعادی نیست. یعنی هم انتهای پایین (پوتهای OTM) و هم انتهای بالا (کالهای OTM) هر دو IV بیشتری نسبت به ATM دارند. این حالت نشان میدهد بازار هر دو جهت را پرریسک میداند و به نوعی انتظار حرکت بزرگ چه به بالا چه پایین وجود دارد. لبخند نوسان در شرایط عدم قطعیت بالا دیده میشود و میتوان آن را نشانهای از بیتصمیمی بازار یا آمادهباش برای هر دوScenario دانست.

اندازهگیری و دنبالکردن Skew: معاملهگران حرفهای برای رصد اسکیو از اندیکاتورهای کمی استفاده میکنند. یکی از رایجترین معیارها Risk Reversal 25-delta است. این شاخص تفاوت نوسان ضمنی یک Call و یک Put خارج از پول را (مثلاً هر دو با دلتای 25%) اندازهگیری میکند. اگر این عدد منفی باشد یعنی اسکیو منفی (IV پوت بیشتر است) و اگر مثبت باشد اسکیو مثبت داریم. پلتفرمهای داده (نظیر Laevitas، Amberdata و غیره) این شاخص را به صورت درصدی گزارش میکنند. برای مثال، اگر گفته شود «اسکیو ۱ ماهه بیتکوین -6% است» یعنی نوسان ضمنی پوتهای 25-دلتا شش درصد بیشتر از کالهای 25-دلتا است (اسکیو منفی و جو بازار متمایل به نزولی). تحلیل روند تاریخی این شاخص نیز مهم است؛ اگر اسکیو نسبت به میانگین تاریخی خود به شدت منفیتر باشد، ممکن است نشاندهنده ترس مفرط در بازار و احتمالا فرصت برای ورود موقعیتهای معکوس (Contrarian) باشد، و بالعکس در اسکیو بسیار مثبت. البته تفسیر این اعداد نیازمند تجربه است و تضمینی وجود ندارد که مثلاً خرید یک آپشن Call وقتی اسکیو خیلی منفی است حتماً سود دهد – ممکن است بازار واقعاً نزولی شود و آن Call بیارزش گردد.

چرا Skew برای سرمایهگذاران مهم است؟ اسکیو به سرمایهگذاران بینش بیشتری نسبت به DVOL (که صرفاً سطح کل نوسان را میگوید) میدهد. DVOL میگوید “بازار چقدر نوسان را انتظار دارد”، اما اسکیو میگوید “بازار به کدام سمت (بالا یا پایین) بیشتر حساس است”. ترکیب این دو میتواند تصویر کاملی از وضعیت بازار بدهد. برای مثال، DVOL بالا + اسکیو منفی اغلب به این معناست که بازار انتظار نوسان شدید دارد و عمده نگرانی از سمت ریزش قیمت است (مثل شرایط بحران که همگی دنبال بیمه سقوط هستند). در مقابل، DVOL بالا + اسکیو مثبت حاکی از انتظار نوسان شدید همراه با خوشبینی به صعود قیمت است (مانند حبابها یا بازارهای گاوی بسیار داغ). اگر DVOL پایین + اسکیو منفی باشد، بازار آرام است اما کمی نگرانی سنتی نزولی وجود دارد – حالتی که در بسیاری از مواقع نرمال مشاهده میشود که سرمایهگذاران بهطور پیشفرض مقداری پوشش ریسک نزولی دارند. و DVOL پایین + اسکیو مثبت نسبتاً نادرتر است و ممکن است نشان دهد بازار آرام اما بیش از حد خوشبین است (شاید هشداری باشد که همه فقط انتظار صعود آرام دارند). بنابراین، پیگیری این دو شاخص در کنار هم میتواند به تصمیمگیریهای بهتر کمک کند. به عنوان مثال، اگر اسکیو بسیار منفیتر از معمول شود، یک معاملهگر هوشیار متوجه میشود ترس زیادی در بازار حاکم شده و شاید زمان مناسبی برای ارزیابی استراتژی مخالف باشد یا حداقل مراقب بازگشت احتمالی احساسات باشد.

استراتژیهای آپشن وگا-خنثی و یک هشدار مهم

در دنیای معاملات آپشن، تریدرها علاوه بر جهت قیمت، روی نوسان نیز معامله میکنند. یکی از مفاهیم پیشرفته در این حوزه، استراتژیهای وگا-خنثی است. منظور از وگا-خنثی این است که پرتفوی آپشن شما طوری تنظیم شود که خالص وگا = 0 باشد؛ یعنی تغییرات در نوسان ضمنی بازار منجر به سود یا زیان قابلتوجهی برای شما نشود. این حالت از طریق ترکیب موقعیتهای خرید و فروش آپشن حاصل میشود. به عنوان مثال، فرض کنید مقداری آپشن خرید (Call) دارید که وگای مثبت دارد، همزمان با فروش برخی آپشنهای دیگر (مثلاً فروش Put) میتوانید وگای منفی ایجاد کنید تا مجموعاً وگای پرتفوی خنثی شود. هدف از این کار این است که تریدر خود را در برابر تغییرات کلی سطح نوسان ایمن کند و فقط روی جنبههای دیگر (مثل تفاوت قیمتگذاری بین آپشنها یا گذر زمان) سود کسب کند.

معاملات بر پایه Skew: بسیاری از معاملات آربیتراژ یا استراتژیهای نسبی در بازار آپشن، وگا-خنثی طراحی میشوند. برای نمونه، اگر یک تریدر متوجه عدم تقارن قیمتی در اسکیو شود (مثلاً احساس کند پوتها نسبت به کالها بیش از حد گران شدهاند)، ممکن است دست به یک معامله ریسکریورسال (Risk Reversal) بزند: یعنی یک کال OTM بخرد و همزمان یک پوت OTM بفروشد. این استراتژی در صورت تنظیم دقیق میتواند وگا را خنثی کند (چون کال و پوت هر دو وگای مثبت مشابهی دارند اما یکی خریداری و یکی فروخته شده است) و بدین ترتیب تریدر صرفاً از تغییر در اسکیو سود یا زیان خواهد کرد. به طور کلی، استراتژیهای وگا-خنثی معمولاً به دنبال بهرهبرداری از تفاوت نوسان ضمنی بین آپشنها هستند، مانند اختلاف بین IV آپشنهای خرید و فروش (Skew) یا فرصتهای آربیتراژ در ساختار بازار.

اما در اینجا یک هشدار مهم وجود دارد: وگا-خنثی بودن یک پرتفوی به معنی بدون ریسک بودن آن نیست. بسیاری از تازهکارها ممکن است تصور کنند با خنثی کردن وگا، دیگر از نوسان بازار آسیبی نمیبینند، در حالی که واقعیت پیچیدهتر است. دلایل متعددی برای این پیچیدگی وجود دارد:

- تغییر شرایط بازار: وگا-خنثی کردن اغلب در یک نقطه زمانی و حول یک قیمت انجام میشود. اگر قیمت دارایی پایه حرکت کند، ترکیب پرتفوی شما دیگر وگا-خنثی نخواهد بود چون ویژگی آپشنها نسبت به قیمت پایه تغییر میکند (مثلاً دلتا و گاما حرکت میکنند و وگا نیز تغییر میکند).

- تفاوت سررسیدها: معمولاً برای خنثی کردن وگا، از آپشنهای سررسیدهای متفاوت استفاده میشود (مثلاً خرید آپشنهای بلندمدت و فروش آپشنهای کوتاهمدت). مشکل اینجاست که نوسان ضمنی در سررسیدهای مختلف لزوماً به یک اندازه تغییر نمیکند. بنابراین پرتفوی شما ممکن است روی کاغذ وگا=۰ داشته باشد، اما اگر نوسان در سررسید نزدیک جهش کند و در سررسید دور کمتر تغییر کند (یا بالعکس)، شما متحمل زیان خواهید شد. دستیابی به خنثیبودن واقعی وگا در بین سررسیدهای متفاوت بسیار دشوار است.

- فرضیات همبستگی: گاهی برای وگا-خنثی شدن، ترکیبهایی از داراییهای مختلف بهکار میرود (مثلاً معامله روی اختلاف نوسان بیتکوین و اتریوم). در این حالت فرض میشود که نوسان این داراییها با هم همبستگی معینی دارد. اگر این فرض درست از آب درنیاید، استراتژی شکست میخورد.

- وگا ثابت نیست: حتی در یک سررسید ثابت، وگا یک مقدار ایستا نیست؛ با گذر زمان و تغییر قیمت، وگای هر اختیار نیز تغییر میکند. بنابراین پرتفو باید مرتباً دوباره متعادلسازی شود تا وگا-خنثی باقی بماند. این بازتنظیم مداوم هزینهبر و دشوار است. ضمن اینکه مدلهای قیمتگذاری اغلب وگا را در شرایط نرمال تخمین میزنند و در حرکات شدیدی مثل شوکهای ناگهانی بازار، تغییرات ضمنی متفاوتی رخ میدهد که از قبل در مدل لحاظ نشده است.

جمعبندی هشدار: استراتژیهای وگا-خنثی ابزار قدرتمندی در دست معاملهگران حرفهای برای معاملات پیچیده (مثل آربیتراژ نوسان و اسکیو) هستند، اما برای افراد مبتدی میتوانند خطرناک باشند. حتی حرفهایها نیز اذعان دارند که حفظ یک موقعیت وگا-خنثی واقعی در طول زمان ساده نیست و نیاز به رصد مداوم بازار دارد. هرچند در تئوری یک موقعیت وگا-خنثی نباید از تغییرات نوسان آسیب ببیند، اما در عمل همیشه ریسکهایی پنهان باقی میماند. بنابراین اگر قصد ورود به چنین استراتژیهایی را دارید، با حجم کم شروع کرده و کاملاً آگاه باشید که «خنثی بودن» به معنای «بیخطر بودن» نیست.

جمعبندی

شاخص DVOL و مفهوم Skew دو ابزار تحلیلی ارزشمند برای درک عمق بازار اختیار معامله در حوزه ارزهای دیجیتال هستند. DVOL به عنوان شاخص نوسان ضمنی ۳۰ روزه، دیدی سریع از میزان هیجان و نوسانات مورد انتظار بازار به ما میدهد؛ خواه این هیجان ناشی از ترس باشد یا طمع. از سوی دیگر، Skew تکمیلکننده تصویر DVOL است و نشان میدهد بازار بیشتر نگران کدام سمت حرکت قیمت است. ترکیب این دو میتواند به سرمایهگذاران و معاملهگران کمک کند تا تصمیمات هوشمندانهتری بگیرند، مثلاً در دورهای که DVOL بالا و اسکیو منفی است احتیاط بیشتری کنند یا در زمانی که DVOL بالا و اسکیو مثبت است، مراقب حبابهای احتمالی باشند.

همچنین آشنایی با این شاخصها زمینهساز یادگیری استراتژیهای پیشرفتهتری مانند معاملات وگا-خنثی میشود که البته همانطور که اشاره شد خالی از ریسک نیستند. اگر مبتدی هستید، درک مفاهیم DVOL و Skew میتواند نقطه شروع خوبی برای ورود به دنیای تحلیل اختیار معامله باشد. اگر حرفهایتر هستید، بهرهگیری از این ابزارها در کنار دیگر شاخصهای تکنیکال و فاندامنتال میتواند به بهبود مدیریت ریسک و شناسایی فرصتهای معاملاتی بینجامد.

در نهایت، بازار کریپتو به خاطر نوسانات شدیدش معروف است. شاخص نوسان ضمنی DVOL و شاخص اسکیو آپشنها دو روی یک سکه هستند که یکی شدت طوفان را نشان میدهد و دیگری جهت وزش آن را. با پایش مداوم این شاخصها و درک درست از آنها، میتوانیم یک گام جلوتر از تغییرات بازار حرکت کنیم. همیشه به خاطر داشته باشید که هیچ شاخصی به تنهایی عصای جادویی نیست؛ ترکیب دانش، تجربه و استفاده از چندین ابزار تحلیلی در کنار هم بهترین راهبرد برای موفقیت در بازارهای پرنوسانی مثل کریپتو است.