تحلیل تکنیکال بخشی جدانشدنی از ترید است و یادگیری آن فواید زیادی ازجمله پیشبینی روند آینده بازار و عملکرد قیمت دارد. تحلیل تکنیکال در تمامی بازارهای مالی ازجمله بازار ارزهای دیجیتال کاربرد داشته و دارد. بیشتر معاملهگران برای تحلیل کردن از اندیکاتور و ابزارهای مختلفی استفاده کرده که شاخص قدرت نسبی یا RSI نیز یکی از آنهاست. امروز قصد داریم تا به بررسی این اندیکاتور بپردازیم و به سوال «RSI چیست» پاسخ بدهیم.

پیشی از آشنایی با اندیکاتور RSI، بهتر است با تحلیل تکنیکال آشنا شوید. با مطالعهی مطلب «تحلیل تکنیکال چیست» با مهمترین بخش از دنیای ترید آشنا خواهید شد.

فهرست مطالب:

- اندیکاتور RSI چیست؟

- اندیکاتور RSI چگونه محاسبه میشود؟

- ترید با استفاده از واگرایی در RSI

- شاخص RSI چطور محاسبه میشود؟

- سیگنال خرید و فروش با استفاده از RSI

- تفاوت بین RSI و MACD

- محدودیتهای شاخص قدرت نسبی

اندیکاتور RSI چیست؟

اندیکاتور RSI یا Relative Strength Index ابزاری است که در اواخر دهه 1970 توسعه یافت. در آن زمان تریدرها از RSI برای بررسی عملکرد قیمت یک دارایی در دورههای مشخص استفاده میکردند. RSI یک نوسانگر مومنتوم است که بزرگی حرکات قیمت و سرعت این حرکات را اندازهگیری کرده و کاربرد زیادی در ترید دارد.

تاریخچه اندیکاتور RSI

اولین بار شاخص قدرت نسبی (RSI) توسط ولز وایلدر در سال 1978 پایهگذاری شد. در آن زمان وی در کتاب خود به بررسی این اندیکاتور و دیگر اندیکاتورها ازجمله SAR، ATR و ADX پرداخته بود.

وایلدر یک مهندس مکانیک بود و در زمینهی املاک نیز فعالیت میکرد. وی در سال 1972 وارد بازار سهام شد و موفقیت زیادی کسب نکرد. چند سال بعد وی تحقیقات و تجربیات خود را در قالب فرمولهای ریاضی جمعآوری کرد و به مرجعی برای تریدرها تبدیل شد.

اندیکاتور RSI چگونه محاسبه میشود؟

بهطور پیشفرض اندیکاتور RSI تغییرات قیمت دارایی را در 14 دوره اندازهگیری میکند. (14 روز در تایم فریم روزانه، 14 ساعت در تایم فریم ساعتی و …). این فرمول میانگین سودی که قیمت در آن زمان داشته است را بر میانگین ضرری که متحمل شده تقسیم کرده و سپس دادهها را در مقیاسی از 0 تا 100 ترسیم میکند. همانطور که اشاره کردیم، RSI یک اندیکاتور مومنتوم است که نرخ تغییر قیمت یا دادهها را اندازهگیری میکند.

بدین صورت افزایش این شاخص به معنای افزایش فشار خرید و کاهش این شاخص بیانگر افزایش فشار فروش است.

همچنین RSI یک شاخص نوسانی است که روند بازار در شرایط خرید بیشازحد یا فروش بیشازحد را تشخیص داده و با در نظر گرفتن 14 دوره، قیمت دارایی را در مقیاس 0 تا 100 ارزیابی میکند. بدین ترتیب RSI پایینتر از 30 به فروش بیشازحد و RSI بالاتر از 70 به خرید بیشازحد اشاره دارد.

همچنین معاملهگران میتوانند دورههای RSI را تغییر داده و کم و زیاد کنند. دورههای بیشتر از 14 حساسیت کمتری داشته و دورههای کمتر از 14 حساسیت بیشتری دارند. بنابراین RSI هفت روزه حساسیت بیشتری نسبت به RSI در دورهی 21 روزه دارد.

استفاده از سرویس توکن باز؛ فرصت آربیتراژ ارزهای دیجیتال و کسب سود مطمئن

علاوه بر این موارد، کاربران میتوانند سطوح خرید یا فروش بیشازحد را تغییر دهند. همانطور که اشاره کردیم، این دورهها بهطور پیشفرض در سطوح 30 و 70 قرار داشته و کاربران میتوانند آنها را در سطح 20 و 80 قرار دهند.

ترید با استفاده از واگرایی در RSI

علاوه بر سطوح 30 و 70 که شرایطی همچون فروش بیشازحد و خرید بیشازحد را نشان میدهند، اندیکاتور RSI کاربرد دیگری نیز دارد. معاملهگران از این شاخص برای پیشبینی تغییر روند یا تشخیص سطوح حمایت و مقاومت استفاده میکنند. چنین رویکردی مبتنی بر واگراییهای صعودی و نزولی است.

واگرایی صعودی شرایطی است که در آن قیمت و میزان RSI در جهت مخالف حرکت میکنند. بنابراین میزان RSI افزایش یافته و سطح کف پایینتر را ایجاد میکند. این واگرایی نشاندهندهی تقویت فشار خرید باوجود روند نزولی قیمت است.

از سوی دیگر، واگراییهای نزولی بیانگر افزایش فشار فروش علیرغم روند صعودی هستند. در واقع با کاهش میزان RSI و تشکیل شدن کف بالاتر، این واگرایی تشکیل میشود.

بهرهگیری از سرویس توکن باز؛ فرصت خرید و فروش ارزهای دیجیتال با بهترین قیمت در ایران

با این حال توجه کنید که واگراییهای RSI چندان قابل اعتماد نیستند. به عنوان مثال این احتمال وجود دارد که یک روند نزولی قوی قبل از رسیدن به کف واقعی، چندین واگرایی صعودی ایجاد کند. در واقع واگراییهای RSI مناسب بازارهایی با نوسان کمتر هستند.

عملکرد شاخص (RSI)

در این شاخص، باید بدانیم عددی بین 0 تا 30 “oversold” و عددی بین 70 تا 100 “overbought” در بازار را به نمایش می گذارد. اما لازم است بدانیم، این قرارداد از پیش تعیین شده را قادریم بسته به نوع تنظیمات شاخص RSI برای هر کاربر و قدرت روند بازار در صورت نیاز، به گونه ای متفاوت تنظیم کنیم.

به طور مثال، بعضی از کاربران به جای آنکه از ترکیب 30-70 بهره جویی کنند از ترکیب 33-66 و بعضی از آنان حتی از ترکیب 20-80 بهره جویی میکنند. اگر میزان RSI اعداد و یا ارقامی باشد که حد فاصل اعداد 30 تا 70 را نشان بدهد، آن ناحیه را بازهای بی روند و خنثی در نظر خواهیم گرفت.

شاخص RSI چطور محاسبه میشود؟

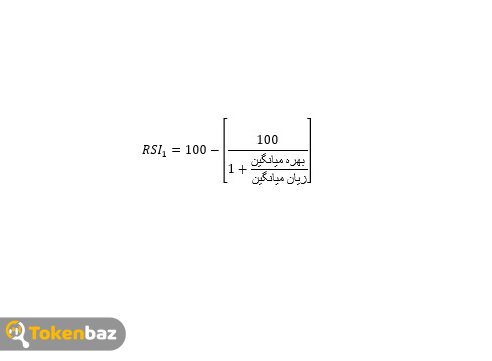

اندیکاتور RSI را با دو مرحله می توان محاسبه نمود. ابتدا لازم است RSI1 را به دست آورده، سپس RSI2 را محاسبه می کنیم. نحوه به دست آوردن RSI1به صورت زیر است:

ابتدا لازم است دو مورد سود و بهره میانگین (average gain) و ضرر میانگین (average loss) که در فرمول ذیل به آن اشاره می شود را مورد استفاده و بهره وری قرار دهیم. باید کاربران بدانند که میانگین درصد سود یا ضرر در زمان، امری انتخابی می باشد.

این فرمول میزان ضرر میانگین را مثبت لحاظ می کند. بهطور استاندارد برای به دست آوردن RSI1 از میانگین بهره و ضرر در 14 دوره زمانی بهره جویی میشود.

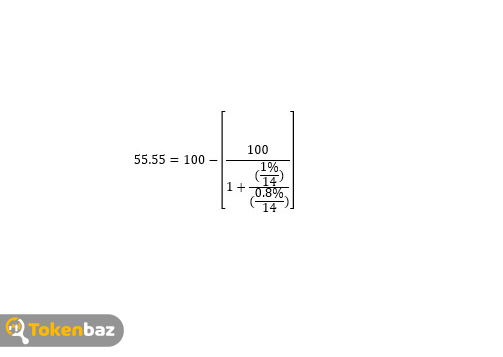

اکنون فرض کنید بازار در هفته ی گذشته از 14روز، با بهره یا سود میانگین 1٪ و در تمام هفته ی بعدی با ضرر میانگین -۰/۸٪ بسته یا کلوز شده است. حساب RSI1 به صورت زیر به دست می آید:

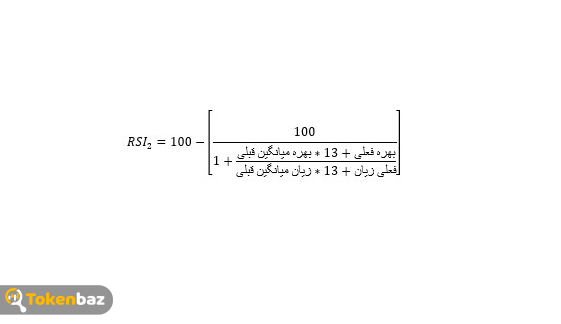

زمانی که داده برای 14 دوره زمانی در دسترس کاربر باشد، کاربر قادر است RSI2 را به دست آورد. اما باید این امر را بدانیم که RSI2 قسمت پیشین نتیجه محاسبه ها را هموار یا smooth خواهد کرد. (هدف از هموارسازی، پاکسازی آثار دادههای پرت روی نمودار می باشد.) در حقیقت RSI2 همان RSI پایان بوده که در نمودار بهره وری میشود.

سیگنال خرید و فروش با استفاده از RSI

باید دانست تقارن شاخص قدرت نسبی به Support Level یا Resistance Level و فاصله گرفتن مجدد از آن بدون رد کردن، روشی است که تحت عنوان روش رد نوسان یاد می شود. که خود رد نوسان از دو گونه ی نوع گاوی و خرسی می باشد:

Reject Bullish Market Fluctuation (رد نوسان گاوی)

هنگامی که RSI به حد پایین معین شده برای قیمت Support Level متقارن میشود بی آنکه این حد را رد کند، در خلاف جهت حرکت میکند:

- وقتی RSIوارد منطقه فروش بیش از حد اندازه شود.

- زمانی که RSI از محدوده 30 یا حد پایین قیمت بالاتر رود.

- شاخص قدرت نسبی مجدد به سطح 30 بازگشته اما آن را قطع نمیکند.

- هنگامی که RSI بیشترین مقدار پیشین خود را شکسته و بالاتر میرود.

Reject Bearish Market Fluctuation (رد نوسان خرسی)

زمانی که شاخص قدرت نسبی به حد بالای از پیش معین شده برای قیمت Resistance Level متقارن میشود؛ بی آنکه این حد را رد کند، مجدد در خلاف جهت حرکت میکند:

- شاخص RSI به ناحیه oversold وارد میشود.

- اندیکاتور RSI از بالای ریسک مقاومت (رقم از پیش معین شده 70) پایینتر میآید.

- نزدیک شدن RSI به عدد 70 اما وارد بازه 70 تا 100 نمیشود.

- شاخص قدرت نسبی RSI کمترین مقدار پیشین خود را رد خواهد کرد و پایینتر میرود.

در روندهای طولانیمدت، رد نوسان، به کاربر سیگنال مطمئنتری را ارائه میدهد.

تفاوت بین RSI و MACD

مکدی یکی دیگر از اندیکاتورهای برپایه ی حرکت روند قیمت می باشد که نشانگر رابطه بین دو میانگین متحرک یا Moving Average از قیمت یک دارایی می باشد.

با به دست آوردن اختلاف Moving Average نمایی 26 دوره ای (EMA) از 12 دوره ای میانگین متحرک نمایی حساب و به دست می آید. نتیجه ی حاصله از این محاسبه خط مکدی خواهد بود. یک (EMA) ۹دوره مکدی، تحت عنوان “خط سیگنال”، در بالای خط مکدی قرار می گیرد که قادر خواهد بود به عنوان یک کلید یا ماشه برای داد و ستد عمل کند. تریدرها ممکن است، سهم یا سهام را زمانی که مکدی در بالای خط سیگنال جای گیری می کند، خریداری کرده و هنگامی که مکدی از زیر خط سیگنال رد می شود، بفروشند.

شاخص RSI پاسخگوی خرید و فروش بیش از حد و انداره سهام مد نظر در بازار، به نسبت قیمت ها و شرایط در گذشته می باشد. به طوری که، به دست آوردن RSI با بهره و ضرر میانگین قیمت در یک بازه ی زمانی مخصوص، (به طور پیش فرض مدت زمان 14 دوره) با میزان محدود شده از 0 تا 100 خواهد بود.

مکدی رابطه بین دو میانگین متحرک نمایی را اندازه گیری و محاسبه می کند. این در حالی است که شاخص قدرت نسبی تغییرات قیمتی را نسبت به کمترین قیمت ها اندازه گیری و محاسبه می کند. لازم به ذکر است که این دو شاخص عموماً با هم به کار برده می شوند تا تحلیلگران بتوانند تصویر تکنیکال کاملی از بازار را در زمره ی اختیارات خود داشته باشند.

باید بدانیم در واقع استفاده از این دو شاخص در یک بازار، ابزاری برای اندازه گیری و محاسبه می باشند زیرا عوامل گوناگونی را در محاسبه های خود لحاظ کرده و این قابلیت را دارند نتایج گوناگونی را ارائه دهند.

محدودیتهای شاخص قدرت نسبی

دانستن این موضوع خالی از لطف نیست که شاخص RSI، مقادیر رو به صعود و نزول را مورد مقایسه قرار می دهد و نتیجه را به صورت یک اسیلاتور نمایش می دهد که قادر است، در کنار نمودار قیمت جای بگیرد.

این اندیکاتور نیز همانند بسیاری دیگر از اندیکاتورهای تکنیکال، سیگنال های آن هنگامی که با روند بلند مدت تطبیق دارد، می توان از آن مطمئن بود. سیگنال های بر پایه واگرایی بسیار کمیاب بوده و مشخص نمودن آن ها از سیگنال های کاذب، کاری بس دشوار می باشد.

سخن پایانی

همانطور که مطالعه کردید، اندیکاتور RSI کاربرد زیادی دارد اما در بازار ارزهای دیجیتال هیچ چیز قطعی نیست. هیچ اندیکاتوری 100 درصد قطعی و کارآمد نبوده و نیست. نظر شما همراهان توکن باز نسبت به این اندیکاتور چیست؟ آیا از آن در ترید خود استفاده میکنید؟ از اینکه تا پایان مقاله «RSI چیست؟» همراه ما بودید صمیمانه سپاسگزاریم.