اگر خاطرتان باشد، در مقاله ایچیموکو، سعی بر آن شد که کاربرد این اندیکاتور را در تحلیل های تکنیکال و تحلیل فاندامنتال بررسی کنیم. به این نتیجه رسیدیم که بر خلاف باور تریدرها در هر سطحی، عمل ترید یک عمل تخصصی می باشد و بر مبنای علمی پیش می رود. در این راستا ابزار هایی وجود دارد که تاکنون سعی بر بررسی آن ها داشته ایم.

در این مقاله در راستای بررسی و شناخت علمی تر بازارهای ارز دیجیتال، بر آن شدیم که اندیکاتور استوکاستیک را مورد بررسی قرار دهیم. پس برای بررسی تخصصی این موضوع، با ما تیم توکن باز همراه باشید.

مفاهیم کلی:

- اندیکاتور استوکاستیک (stochastic indicator) چیست؟

- انواع استوکاستیک

- فرمول محاسبه اندیکاتور استوکاستیک

- سیگنال های معاملاتی اندیکاتور استوکاستیک

- اندیکاتور استوکاستیک RSI چیست؟

- مراحل محاسبه استوکاستیک RSI

اندیکاتور استوکاستیک (stochastic indicator) چیست؟

این اندیکاتور ارتباط ما بین قیمت کلوز یا بسته شدن یک سهم و بازه قیمتی آن سهم در طی دوره زمانی را، مورد سنجش قرار می دهد.

این اندیکاتورها تا به امروز جزو محبوب ترین ابزارهای تحلیل تکنیکال محسوب می شود. این اندیکاتورها از دقت بالایی برخوردارند ضمن آنکه قابل درک و فهم بوده و در نمایش دادن زمان خرید یا فروش یک سهم نیز دقیق می باشند. اندیکاتور استوکاستیک با این فرضیه استوار شده که در زمان بالا رفتن روند قیمت و بهای یک سهام، قیمت کلوز یا بسته شدن، متقارن به کران بالای بازه قیمتی می باشد.

انواع استوکاستیک

اندیکاتور استوکاستیک به سه دسته تقسیم می شود که با توجه به استراتژی مد نظر، تحلیلگران، مطلوب ترین مورد را برگزیده و انتخاب می کنند.

Fast stochastic

رایج ترین نوع این اندیکاتور، استوکاستیک سریع می باشد. اما به علت نوسانات شدیدی که دارد تنها مورد بهره جویی بعضی از تحلیلگران قرار میگیرد که نحوه محاسبه آن بر مبنای فرمول هایی است که در ادامه به ذکر آن می پردازیم.

Slow stochastic

اینگونه استوکاستیک نسبت به گونه ی پیشین که استوکاستیک سریع بوده، از طرفداران بیشتری برخوردار است. از K% سریع یا Fast با Simple Moving Average (میانگین متحرک ساده) و ۳ دورهای هموار شده می باشد و همچنین D% آن از SMA میانگین متحرک ساده K% کند یا Slow سه دورهای محاسبه میشود.

Complete stochastic

این استوکاستیک نسخه ی سفارشی استوکاستیک کند یا اِسلو میباشد. در استوکاستیک کامل K% سریع با SMA دوره هموار شده است.

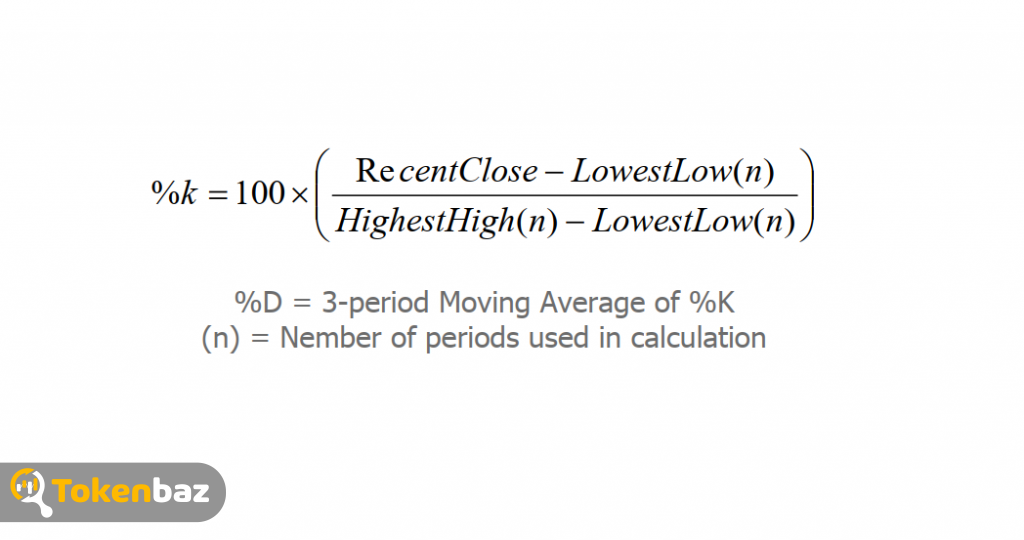

فرمول اندیکاتور استوکاستیک

هر اندیکاتور، فرمول محاسبه ی مخصوص به خود را دارد. برای به دست آوردن و حساب کردن اندیکاتور استوکاستیک، دو پارامتر خط K% و خط D% را باید محاسبه و اندازهگیری کنیم که عوامل و پارامترهای اصلی در این اندیکاتور میباشند.

اندیکاتور استوکاستیک به گونه ی زیر محاسبه و اندازه گیری میشود. اول برای محاسبه و اندازهگیری خط K% به گونه ی زیر عمل میکنیم:

K% = (Current Close – Lowest Low) / (Highest High – Lowest Low) * 100

همانطور که می بینید، برای محاسبه، مستلزم دانستن قیمت بسته شده در کمترین قیمت و بالاترین قیمت هستیم. حاصل عددی این فرمول، در شمایل و شکل درصد پدید و به دست میآید که نشانگر تقارن به حداکثر قیمتی و یا حداقل قیمتی خواهد بود.

بدین ترتیب برای محاسبه خط D% به شکل زیر عمل میکنیم:

میانگین 3 دوره از خط K%

D% = 100 * (H3/L3)

در این فرمول هم مانند فرمول پیشین، نسبت 3 دوره از بالاترین قیمت سهم یا ارز به سه دوره از پایینترین قیمت آن سهم حساب میشود و حاصل آن به گونه ی درصد نمایانگر می شود. در حقیقت می توان گفت این دو خط بین صفر تا صد، نوسان در نوسان است.

سیگنال های معاملاتی اندیکاتور استوکاستیک

برای فهم و داشتن تفسیر صحیحی از این اندیکاتور، مستلزم دانستن چند نکته هستیم که در ادامه به آن اشاره میکنیم:

Price failure

باید بدانیم اگر استوکاستیک خیلی شدید و به طور ناگهانی صعودی شود و دو خطی که در اندیکاتور وجود دارند از همدیگر جدا شده و فاصله بگیرند، در اکثر موارد، نشانگر احتمالی آغاز روند قیمتی تازه و جدید خواهد بود.در حقیقت آن سیگنال به ما می گوید که مومنتوم روند صعودی در حال زیادشدن بوده و قیمت در تلاش برای رسیدن به نواحی بالاتر از سقف قیمتی خود، در جریان ۱۴ شمع اخیر است.

اگر این شرایط همزمان با شکست قیمت از نقاط خنثی نموداری هم مسیر باشد، قادر است سیگنال معاملاتی اولیه را تقویت بخشد. شکست قیمتی، وارد فاز تثبیت با شکست خط روند در اندیکاتور استوکاستیک شده و بالارفتن مومنتوم قیمت را تایید خواهد کرد.

Trading by trend

تا وقتی که استوکاستیک در یک مسیر به حرکت خود تداوم بخشد، روند قیمت دوام خواهد داشت. به بیان دیگر، نباید در پروسه ی تحلیل تکنیکال با اندیکاتور استوکاستیک، وارد جنگ شد. در حقیقت بهره مندی از این دانسته ها برای گرفتن پوزیشن های معاملاتی با احتمال win بیشتر و بالاتر، راهکار زیرکانه به حساب می آید.

Strong trends

اگر این اندیکاتور در نقطه ی اشباع داد و ستد قرار بگیرد، باید پوزیشن معاملاتی خود را نگه دارید. زیرا ممکن است یک روند بسیار پرقدرت و چشمگیری صورت بگیرد. باید بدانیم حتی اگر قیمت در انتهای نقطه ی اشباع داد و ستد نیز قرار بگیرد، به معنی تغییر کامل مسیر روند نخواهد بود.

اندیکاتور استوکاستیک RSI چیست؟

از این اندیکاتور در تحلیل تکنیکال بهره جویی می شود و مسیر حرکت آن در بازه بین صفر تا یک – یا صفر تا صد – می باشد. اندیکاتور استوکاستیک به جای بهره مندی از دانسته های قیمتی استاندارد، با بکار بردن فرمول اسیلاتور استوکاستیک برای گروهی از «شاخصهای قدرت نسبی یا RSI» پدید میآید.

بهره جویی از مقدار RSI در این فرمول به تریدرها توان تشخیص Oversold یا Overbought شاخص قدرت نسبی فعلی را میدهد. اسیلاتور استوکاستیک RSI تحت عنوان یک اندیکاتور با حساسیت بالاتر پدید آمده است. این اندیکاتور به صورتی تنظیم شده که بجای آنکه به تحلیل کلی تغییرات قیمت توجه نماید، به عملکرد تاریخی یک سهم یا ارز توجه و دقت می نماید.

مراحل محاسبه استوکاستیک RSI

استوکاستیک RSI بر مبنای ارزیابی اندیکاتور شاخص قدرت نسبی حاصل می شود. RSI برای آنالیز خود از ۱۴ دوره زمانی کمک میگیرد. در ادامه به ارزیابی مراحل حساب کردن استوکاستیک RSI می پردازیم.

1.اقدام به ثبت سطوح بدست آمده از RSI را برای ۱۴ دوره نمایید.

2.در دوره انتهایی، RSI فعلی، بالاترین RSI و پایینترین RSI را بررسی نمایید. حال به تمام دادهها برای محاسبه استوکاستیک RSI دسترسی داریم.

3.پس از دوره ی چهاردهم یعنی دوره پانزدهم، به شاخص قدرت نسبی فعلی، بالاترین RSI و پایینترین RSI دقت فرمایید (اما فقط برای 14 دوره ی گذشته نه دوره پانزدهم) و استوکاستیک RSI جدید را محاسبه کنید.

4.با به انتها رسیدن هر دوره، استوکاستیک شاخص قدرت نسبی جدید را با بهره جویی از مقدارهای چهارده RSI پیشین، محاسبه کنید.